Bogotá, febrero 25 de 2021

Como parte del cupo adicional por 6,5 billones de pesos del Programa de Emisión y Colocación de bonos (PEC), aprobado por el Ministerio de Hacienda y Crédito Público y la Superintendencia Financiera, fueron adjudicados cerca de un billón de pesos del Distrito Capital, tras una oferta inicial de 800.000 millones y una sobre–adjudicación de 156.832 millones de pesos adicionales, que permitieron atender parte de la demanda insatisfecha y evidenciaron el apetito actual del mercado público de valores.

Los recursos captados se orientarán a la financiación del Plan Distrital de Desarrollo ‘Un Nuevo Contrato Social y Ambiental para la Bogotá del Siglo XXI’, en línea con el cupo de endeudamiento actualmente vigente y con el propósito de impulsar la reactivación económica de la ciudad.

El plazo máximo de los títulos colocados fue a 25 años, con intereses atados a la inflación mediante indicadores como IPC y UVR, más un margen definido por el Mercado Público de Valores, a través del mecanismo de subasta holandesa.

“Bogotá esta aprovechando las ventajas del mercado de capitales, mejorando su perfil de deuda en términos de tasa y plazo, diversificando las fuentes y entendiendo que el largo plazo es la clave de las obras de largo aliento y la planeación”, destacó Juan Pablo Córdoba, presidente de la Bolsa de Valores de Colombia, tras resaltar que es la entidad pública más activa, después de la Nación.

El estructurador de la emisión fue Banca de Inversión Bancolombia; Garrigues actuó como asesor legal y Valores Bancolombia Sociedad Comisionista de Bolsa lideró la colocación, en coordinación con Corredores Davivienda y BTG Pactual, quienes distribuyeron los bonos entre inversionistas institucionales y particulares con una inversión mínima de un millón de pesos o 10.000 UVR.

“Esta emisión fortalece la calidad del Distrito Capital como Emisor Conocido y Recurrente (ECR), reconocida recientemente por la Superintendencia Financiera, y aprovecha el Mercado Público de Valores, a través de la Bolsa de Valores de Colombia, como fuente eficiente, transparente y competitiva de endeudamiento”, afirmó el secretario de Hacienda, Juan Mauricio Ramírez.

La exitosa colocación ratifica la confianza de los inversionistas en el sólido manejo fiscal y financiero de la Administración Distrital hasta la fecha y en los beneficios de su actual Plan de Desarrollo, acordes con la calificación de crédito AAA de Bogotá, que es la más alta del mercado local, por parte de firmas reconocidas como Fitch Ratings y BRC Standard & Poor’s.

Los resultados de esta nueva emisión de bonos le permiten al Distrito Capital optimizar su perfil de endeudamiento, en medio de una coyuntura de tasas de interés favorables y gran expectativa de equilibrio ‘riesgo-retorno’ por sus títulos valores.

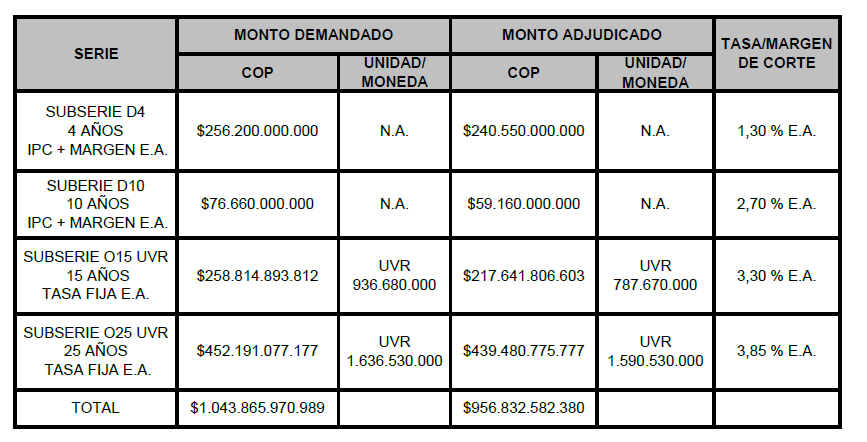

Estos fueron los resultados finales de la emisión:

En la emisión pasada, en mayo, por 600.000 millones de pesos, los bonos fueron colocados a un plazo de 10 años, al IPC+3,7% y hoy quedaron al 2,7%, 100 puntos básicos por debajo. Y en el plazo a 20 años, que se colocó en mayo al UVR+3,93%, la referencia media equivale en esta oportunidad a una tasa de 35 básicos por debajo.